2022年度企业所得税申报关联申报,六个常见问题请查收

正值2022年度企业所得税汇算清缴期,需要进行关联申报的企业,别忘了在2023年5月31日前就2022年度的关联业务往来进行关联申报哦!为了方便大家早做准备,小编梳理了一些关于关联申报的常见问题,一起来了解下吧!

一、是否需要进行关联申报?

《国家税务总局关于完善关联申报和同期资料管理有关事项的公告》(国家税务总局公告2016年第42号,以下简称“42号公告”)规定,实行查账征收的居民企业和在中国境内设立机构、场所并据实申报缴纳企业所得税的非居民企业,年度内与其关联方发生业务往来的,在报送年度企业所得税纳税申报表时,应当附送《中华人民共和国企业年度关联业务往来报告表(2016年版)》。

Tips

企业年度内未与其关联方发生业务往来,但符合“42号公告”第五条规定需要报送国别报告的,只填报《报告企业信息表》和国别报告的6张表。

企业年度内未与其关联方发生业务往来,且不符合国别报告报送条件的,可以不进行关联申报。

二、关联方和关联业务往来指的是什么?

关联方指的是与申报企业构成“42号公告”第二条所规定的七种关系的企业、组织或个人,这七种关系归纳起来为——股权关系、资金借贷关系、特许权关系、购销和劳务关系、任命或委派关系、亲属关系以及实质关系。

关联业务往来主要包括下列关联交易:有形资产使用权或所有权的转让、金融资产的转让、无形资产使用权或所有权的转让、资金融通和劳务交易。

三、如何达到国别报告填报标准?

存在下列情形之一的居民企业应当填报国别报告,即达到国别报告填报标准:

1. 该居民企业为跨国企业集团的最终控股企业(能够合并其所属跨国企业集团所有成员实体财务报表的,且不能被其他企业纳入合并财务报表的企业),且其上一会计年度合并财务报表中的各类收入金额合计超过55亿元;

2. 该居民企业被跨国企业集团指定为国别报告的报送企业。

四、关联申报有申报期限吗?

纳税人申报2022年度关联业务往来的截止时间是2023年5月31日。企业在规定期限内报送年度关联业务往来报告表确有困难,需要延期的,应当按照税收征管法第二十七条及其实施细则第三十七条的有关规定办理。

五、关联申报的申报表如何填列?

关联申报一共有22张申报表,一共分为三部分:基础信息、关联交易信息和国别报告表。

基础信息 | 关联交易信息 | 国别报告表 |

《报告企业信息表》 《中华人民共和国企业年度关联业务往来汇总表》 《关联关系表》 | 《有形资产所有权交易表》 《无形资产所有权交易表》 《有形资产使用权交易表》 《无形资产使用权交易表》 《金融资产交易表》 《融通资金表》 《关联劳务表》 《权益性投资表》 《成本分摊协议表》 《对外支付款项情况表》 《境外关联方信息表》 《年度关联交易财务状况分析表(报告企业个别报表信息)》 《年度关联交易财务状况分析表(报告企业合并报表信息)》 | 《国别报告一所得、税收和业务活动国别分布表》 《国别报告一所得、税收和业务活动国别分布表(英文)》 《国别报告一跨国企业集团成员实体名单》 《国别报告一跨国企业集团成员实体名单(英文)》 《国别报告一附加说明表》 《国别报告一附加说明表(英文)》 |

填表说明

申报表 类型 | 所属情形 | 填报内容 | |

基础信息 | 一般情况 | 三张基础信息表 | |

企业属于仅需填报国别报告而未发生其他关联交易 | 只填报G000000《报告企业信息表》和国别报告表部分 | ||

关联交易 信息 | 发生有形资产、无形资产、金融资产、资金融通和劳务关联交易的 | 填写表G102000《有形资产所有权交易表》到G108000《关联劳务表》7张表 | 1.同时填报表G109000《权益性投资表》及表G113010《年度关联交易财务状况分析表(报告企业个别报表信息)》; 2.如与境外关联方发生业务往来的还需按要求填报表G112000《境外关联方信息表》; 3.有编制合并财务报表的企业需额外填报表G113020《年度关联交易财务状况分析表(报告企业合并报表信息)》。 |

签订成本分摊协议的 | 填写表G110000《成本分摊协议表》 | ||

向境外支付款项的 | 填写表G111000《对外支付款项情况表》 | ||

国别报告表 | 达到国别报告报送条件的纳税人 | 用中英文分别填写表G114010《国别报告一所得、税收和业务活动国别分布表》到G114031《国别报告一附加说明表(英文)》6张表 | |

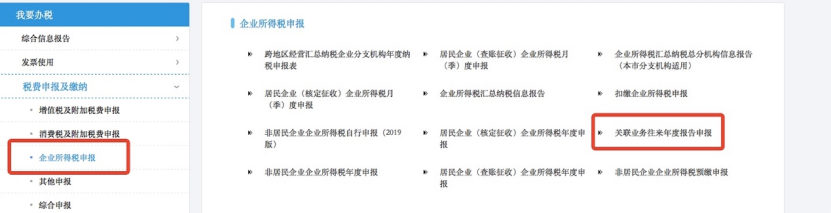

六、电子税务局的申报路径是什么?

登录电子税务局,点击〔我要办税〕—〔税费申报及缴纳〕—〔企业所得税申报〕—〔关联业务往来年度报告申报〕,即可进入该界面,按要求进行在线申报。

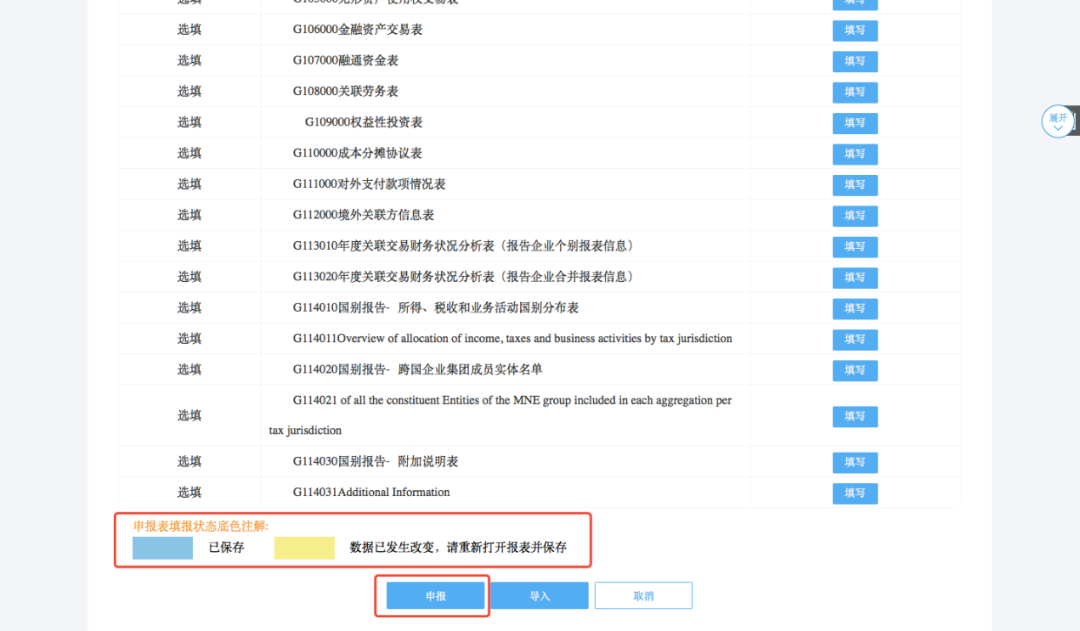

需先填写《G000000报告企业信息表》后才能选填其他报表。

数据填写无误后点击“申报”即可。

其中表格为黄色的表示数据已发生改变,需要重新进入确认后保存。

Tips

纳税人必须先完成企业所得税申报,才可进行关联申报。若申报属期不存在企业所得税年度申报记录,将无法进行关联申报。

相关文章:

- [税务处理]企业所得税亏损弥补:税务处理别“踩坑”

- [税务处理]2026年1月1日起实施的《中华人民共和国增值税法》,公办学校食堂收入是否需要申报增值税,应该当如何判断?

- [税务处理]12月初,发票开具系统升级后,涉税专业服务机构通过数电平台、乐企平台、税控系统开具八大类发票,需要验证是否已采集涉税专业服务协议,针对目前大家集中反映的几个问题,进行如下答复:

- [税务处理]先进制造业企业享受增值税加计抵减政策 进项税额具体如何确定?

- [税务处理]“其他应收款”稽查红线曝光!4条预警指标 5种平账方式

- [税务处理]网络货运:新增多项可抵扣进项税额

- [税务处理]上市公司重组过程中 根据交易实质认定“一揽子交易”

- [税务处理]增值税留抵税额: 吸收合并后可在新公司继续抵扣

- [税务处理]企业更新设备 取得与资产相关政府补助如何处理

- [税务处理]什么是免税商品特许经营费?

相关推荐:

- [税务处理]“其他应收款”稽查红线曝光!4条预警指标 5种平账方式

- [税务处理]2025年深圳新办企业【个人所得税】税种启用方法深圳电子税务局【扣缴税款登记】个人所得税启用 业务变更为 涉税市场主体身份信息变更

- [税务处理]2025年深圳税务 新办风险纳税人 暂不可开具发票 纳税人风险监控事项查询 方法

- [税务处理]深圳股权转让所得个人所得税自行申报网上办 操作说明

- [税务处理]小规模纳税人增值税减免政策解析(2023年8月最新更新版)

- [税务处理]小型微利企业所得税优惠政策解读(2023年8月最新更新版)

- [税务处理]数电票(全电票)快速上手设置开票

- [税务处理]教你进税务数字账户一秒查询专用发票是否已认证抵扣

- [税务处理]2022年度企业所得税申报关联申报,六个常见问题请查收

- [税务处理]深圳会计实操手册—热点问答

粤公网安备 44030602003876号

粤公网安备 44030602003876号